D. Staat van baten en lasten

D.1. Staat van baten en lasten model

De staat van baten en lasten bestaat uit vier onderdelen:

- A. Het onderdeel waar de operationele baten en lasten worden weergegeven resulterend in een saldo operationeel resultaat.

- B. Het onderdeel waar de incidentele en overige baten en lasten worden weergegeven.

Het totaal van A en B geeft het totale resultaat van een verslagjaar aan.

Onderdeel C en D geven de bestemming van dit resultaat aan.

- C. Het onderdeel waar zowel de toevoegingen als onttrekkingen van herwaarderingsreserve, bestemmingsreserves en bestemmingsfondsen worden weergegeven.

- D. Het uiteindelijke resultaat dat de mutatie in de vrije reserves weergeeft. Dit zijn de algemene reserves inclusief de wijkreserves.

In onderdeel A worden de operationele baten en lasten weergegeven van de kerkelijke en diaconale activiteiten.

Dit zijn ook de baten en lasten die normaal gesproken begroot worden in de begroting van het College.

Bij de afweging of iets tot de operationele baten en lasten behoort, is ook het beleid van belang. Tot de operationele baten behoren in ieder geval de baten van alle materiële vaste activa, de rentebaten van liquide middelen, de opbrengsten levend geld en subsidies en bijdragen voor operationele lasten. Bij waardeveranderingen van beleggingen hangt het af van het beleggingsbeleid.

Bij baten uit acties voor investeringen, subsidies en bijdragen aan investeringen ligt het voor de hand deze in onderdeel B te verantwoorden.

Conform C.1.1 worden winsten en verliezen die ontstaan door een wijziging in de reële waarde, verwerkt in onderdeel B.

Bij de lasten zijn de lasten gebouwen, de dotatie groot onderhoud, de afschrijvingen, de lasten pastoraat, lasten kerkdiensten, verplichtingen andere organen, salarissen, lasten beheer en de rentelasten en bankkosten in ieder geval onderdeel van de operationele lasten.

Dotaties en onttrekkingen aan bestemmingsreserves en -fondsen moeten altijd in onderdeel C worden verantwoord. Een eventuele dotatie of onttrekking van de herwaarderingsreserve wordt ook in onderdeel C verantwoord.

Toelichting

Onderdeel A (operationeel resultaat)

Over wat operationele baten en lasten zijn, bestaat niet zoveel onduidelijkheid, met uitzondering van de beleggingsresultaten.

Daar is enige toelichting wellicht nodig.

Opbrengsten uit ontvangen dividenden, rente, huur en pacht

Als deze opbrengsten nodig zijn voor normale, operationele uitgaven - waaronder ook begrepen de uitgaven voor diaconale doeleinden - of het nakomen van ANBI-verplichtingen, dan maken deze opbrengsten onderdeel uit van de operationele opbrengsten in onderdeel A.

Dividendbelasting

Bij dividenden wordt doorgaans dividendbelasting ingehouden. Kerkgenootschappen kunnen een vrijstelling aanvragen of de ingehouden dividendbelasting, Nederlandse maar ook veel buitenlandse, terugvragen.

Het kan enige tijd duren voordat de dividendbelasting daadwerkelijk ontvangen wordt, maar (op een enkele buitenlandse dividendbelasting na) het is wel zeker dat dit zal gebeuren.

Dus wordt ook de ingehouden dividendbelasting als dividend geboekt met als tegenrekening “terug te vorderen dividendbelasting”.

Onderdeel B (incidentele baten en lasten)

Opbrengsten uit waardeveranderingen

Zoals eerder aangegeven zijn herwaarderingen van vastgoedbeleggingen als incidentele baten (bij koerswinsten) of lasten (bij koersverliezen) in onderdeel B te verantwoorden.

Daarna kunnen deze resultaten worden toegevoegd of onttrokken aan de reserve koersverschillen en herwaarderingsreserve.

Vanuit het voorzichtigheidsprincipe, winsten pas nemen als zij gerealiseerd zijn en verliezen wanneer voorzienbaar, is het wenselijk dat alle transacties en bijbehorende resultaten worden bijgehouden.

Maar dat is administratief bewerkelijk. Om dat te vermijden is een andere benadering mogelijk, waarover meer onder het kopje “administratieve vereenvoudiging effecten”.

Administratieve vereenvoudiging effecten

Eerder is opgemerkt dat het bijhouden van alle effectentransacties en de bijbehorende koersresultaten administratief bewerkelijk is.

Het kan eenvoudiger, maar daarvoor is nodig dat er een aparte bankrekening is, waarover uitsluitend alle effectentransacties lopen en waarop alle dividenden, rente etc. worden ontvangen.

Dan bestaat de totale beleggingsportefeuille uit de beleggingen (onderverdeeld in aandelen, obligaties, alternatieven, etc.) plus een bankrekening voor de liquiditeiten en de transacties (dit is overigens bijna altijd het geval bij het in beheer geven van de beleggingen).

Alle ontvangen dividenden, rente etc. komen en de aan- en verkopen lopen via de effecten bankrekening.

Zodra het financieel jaaroverzicht van de bank of portefeuillebeheerder binnen is kunt u de ontvangen rente en de eindwaarde van de beleggingen boeken.

Het verschil met de beginwaarde is dan het koersverschil dat wordt verantwoord 95.21 Koersresultaat beleggingen.

Al naar gelang het beleid wordt het koersresultaat toegevoegd aan 21.92 Reserves koersverschillen.

Voorbeeld:

Een gemeente heeft een beleggingsportefeuille van € 500.000.

Daar staat een Reserve koersverschillen tegenover van € 100.000.

Het beleggingsbeleid van deze gemeente is dat de Reserve koersverschillen minimaal 10% en maximaal 25%van de waarde van de beleggingsportefeuille zal bedragen.

In dit voorbeeld dus maximaal € 125.000

Bij de afsluiting van jaar 20 blijkt dat de Reserve koersverschillen na de verschillende boekingen, uitkomt op € 140.000.

Besloten wordt daarom een bedrag van € 15.000 vrij te laten vallen/te onttrekken aan deze reserve, waardoor dit bedrag wordt toegevoegd aan de Algemene reserve.

Zou in een bepaald jaar de Reserve koersverschillen lager worden dan 10% van de beleggingsportefeuille, dan wordt er ten laste van de Algemene reserve aangevuld tot die 10% is bereikt.

Een bestemmingsreserve, dus ook de Reserve koersverschillen, mag nooit negatief zijn.

In dat geval moet er minimaal ten laste van de Algemene reserve worden toegevoegd tot het saldo nul is.

Sommige gemeenten hebben in hun beleidsplan staan dat een deel van de koersresultaten wordt toegevoegd aan de operationele baten en niet uitsluitend wordt verwerkt in B, de Incidentele baten/lasten.

FRIS is zo ingericht dat de Koersresultaten beleggingen worden geboekt op rekening 95.21.

Gewoonlijk wordt daarna het resultaat toegevoegd aan rekening 21.92 Reserves koersverschillen.

Doet men dat niet, dan wordt het hele resultaat verwerkt onder D en gaat het naar de Algemene reserve.

De richtlijn laat voor het beleid van gemeenten of diaconieën echter andere mogelijkheden toe.

Er kan ook een deel naar de Reserves koersverschillen geboekt worden en de rest via D naar de Algemene reserve.

Deze handleiding geeft daar een voorbeeld van.

Een ander aandachtspunt is de methodiek die beleggingsfondsen tegenwoordig toepassen op hun beleggingen.

Het komt in de praktijk steeds vaker voor dat beleggingsfondsen de opbrengsten niet uitkeren maar meteen herbeleggen.

We verwerken het hiervoor genoemde beleid en de herbeleggingsmethodiek van de beleggingsfondsen in onderstaande voorbeelden.

Voorbeelden van Beleggingsopbrengsten.

Gemeente FRISdorp heeft de beleggingen, bestaande uit effecten en liquiditeiten, ondergebracht bij een beleggingsfonds van een institutionele belegger.

Het beleggingsfonds keert niets uit, maar na aftrek van kosten vermogensbeheer wordt alles meteen herbelegd.

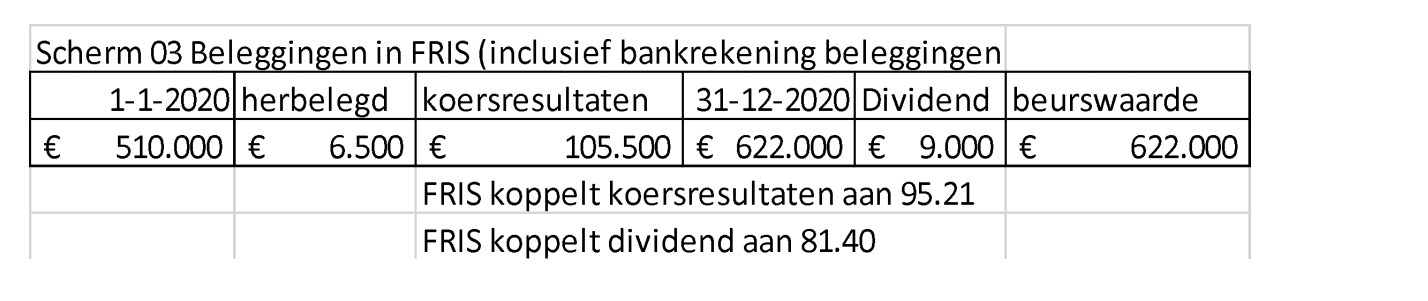

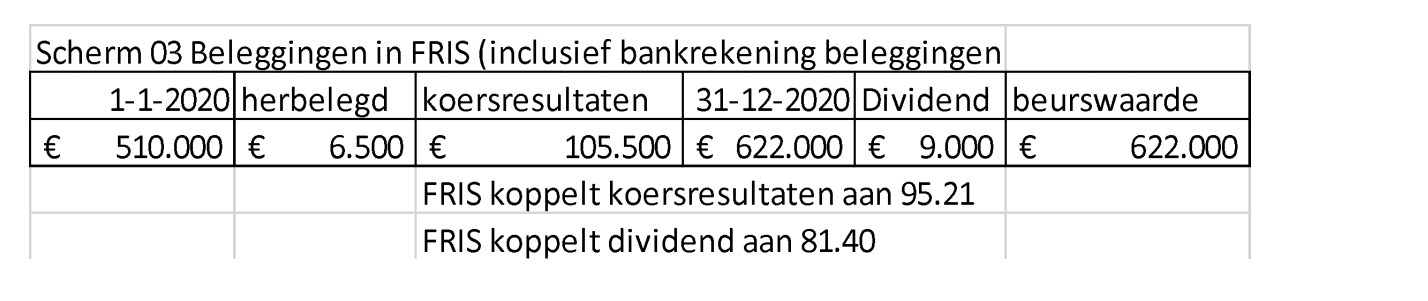

Het jaaroverzicht van de portefeuille over jaar 20 geeft de volgende informatie :

01-01-20 waarde van de beleggingen € 510.000 31-12-20 waarde van de beleggingen € 622.000 Dividendopbrengst € 9.000, kosten vermogensbeheer € 2.500

Intern wordt van dit jaaroverzicht geboekt : 03 Beleggingen € 112.000 (debet)

48.12 Kosten vermogensbeheer € 2.500 (debet)

81.40 Opbrengst uit aandelen/oblig. fondsen € 9.000 (credit)

95.21 Koersresultaat beleggingen € 105.500 (credit)

Bij de resultaatbestemming kan, afhankelijk van het beleid, (een deel van) dit koersresultaat worden toegevoegd aan 21.92 Reserves koersverschillen.

Intern beleid van deze gemeente: De gemeente wil jaarlijks 3% rendement ten gunste van de operationele baten brengen.

Het restant wordt toegevoegd aan de Reserves koersverschillen.

Deze reserverekening mag maximaal 25% van de belegde waarde ultimo boekjaar bedragen.

Praktische uitwerking in FRIS:

In FRIS ontstaat de volgende situatie:

Stel: 21.92 Reserves koersverschillen staat op 01-01-20 op de balans voor €70.000

NB: Op 95.21 staat vanwege de koppeling in FRIS al een bate van € 105.500

NB: Op 81.40 staat vanwege de koppeling in FRIS de dividendopbrengst van € 9.000

NB: OP 48.12 Kosten vermogensbeheer is door u een bedrag van € 2.500 geboekt.

NB: Het rendement van 3% van € 510.000 bedraagt is € 15.300

Boek op 81.99 (dat is een onderdeel van groep A) een bate van €15.300

Boek op 95.10 een negatieve incidentele bate van € 15.300

Per saldo staat er nu (in B) een incidentele bate van € 90.200 (105.500 - 15.300)

Boek op 21.92 als onderdeel van de resultaatbestemming (groep C) een toevoeging van € 90.200

Het saldo op 21.92 op deze rekening wordt dan € 160.200 (70.000 + 90.200).

Maximum van 21.92 Reserves koersverschillen is 25% van € 622.000, dat is € 155.500.

Vrijval ten gunste van de Algemene reserve door een onttrekking van € 4.700 op 21.92.

FRIS saldeert dit dan op de Algemene reserve (onderdeel D).

Stel dat er een minder positieve situatie ontstaat.

Gelijke gegevens als hiervoor, met dien verstande dat door een beurskrach de beurswaarde uitkomt op € 400.000.

NB. Ook bij dit tegenvallend resultaat brengt men consequent 3% ten gunste van de operationele baten.

Boek op 81.99 (dat is een onderdeel van groep A) een bate van €15.300

Boek op 95.10 een negatieve incidentele bate van € 15.300

Per saldo staat er nu (in B) een negatieve incidentele bate van € 131.800 (-116.500 - 15.300)

Boek op 21.92 als onderdeel van de resultaatbestemming (groep C) een onttrekking van € 131.800.

Het saldo op 21.92 Reserves koersverschillen wordt dan negatief, namelijk € 61.800 (131.800-70.000)

Een bestemmingsreserve mag echter nooit negatief zijn, zodat er minimaal € 61.800 aan moet worden toegevoegd ten laste van de Algemene reserve.

Boek daarom als toevoeging op 21.92 een bedrag van € 61.800 (onderdeel C).

FRIS saldeert dit dan op de Algemene reserve (onderdeel D)

Onderdeel C (Mutaties in Bestemmingsreserves en Bestemmingsfondsen):

Het kenmerkende van een fonds of met een betere benaming, bestemmingsfonds is dat de bestemming door derden bepaald is en niet door de kerkenraad, het CvK en/of het CvD gewijzigd mag worden.

Hierdoor behoort een bestemmingsfonds evenals een bestemmingsreserve wel tot het eigen vermogen, maar omdat de bestemming vastgelegd is, behoort het daarbinnen tot het vastgelegd vermogen en niet tot het vrij besteedbaar vermogen.

Het vastgelegd vermogen is dat gedeelte van het eigen vermogen dat is afgezonderd, omdat daaraan een meer beperkte bestedingsmogelijkheid is gegeven dan gezien de algemene doelstelling van de gemeente of diaconie zou zijn toegestaan.

Het vrij besteedbaar vermogen is dat gedeelte van het eigen vermogen, waarover de kerkenraad zonder belemmering door wettelijke of kerkordelijke bepalingen kan beschikken voor het doel waarvoor de gemeente of diaconie zich gesteld heeft.

Voorbeeld

Voorbeeld operationeel resultaat (A): Uw gemeente of diaconie bezit 10 ha. landbouwgrond, dat in erfpacht is uitgegeven.

Dit is een vastgoedbelegging. De jaarlijks ontvangen pacht moet worden verantwoord onder 00.80 ontvangen huur/pacht die gekoppeld is aan 80.80 opbrengst onbebouwde eigendommen.

Voorbeeld incidentele baten en lasten (B): De diaconie van PG Voorbeeldstad heeft een legaat van € 75.000 ontvangen.

De legator heeft bepaald dat het geld door het CvD alleen besteed mag worden voor hulpverlening aan asielzoekers.

Dit wordt dus verwerkt in onderdeel C als (toevoeging aan) een bestemmingsfonds.

Onderdeel D (Mutatie in de Algemene reserves)

Dit is het saldo dat overblijft nadat het jaarresultaat verdeeld is over de verschillende bestemmingen.

Er resteert dan de toevoeging aan de vrije algemene reserves.

D.2 Opbrengsten uit erfenissen en legaten

De rechtspersoon verwerkt baten uit nalatenschappen in het boekjaar waarin de omvang betrouwbaar kan worden vastgesteld.

In ieder geval verwerkt de rechtspersoon voorlopige betalingen in de vorm van voorschotten in het boekjaar waarin ze worden verkregen als baten uit nalatenschappen. Baten uit nalatenschappen worden daarom als baten verwerkt en niet rechtstreeks in het vermogen.

Baten uit nalatenschappen worden verwerkt in onderdeel B.

De omvang van een bate uit nalatenschap kan betrouwbaar worden vastgesteld als op grond van het stadium waarin de afhandeling van de nalatenschap zich bevindt, een betrouwbare schatting van het te ontvangen bedrag kan worden gemaakt.

Hiervan is in ieder geval sprake bij ontvangst van de akte van verdeling.

Bij de waardering van nalatenschappen houdt de rechtspersoon rekening met eventuele rechten van vruchtgebruik.

Toelichting

De afwikkeling van een nalatenschap vergt tijd en er kunnen allerlei bijzondere voorwaarden aan verbonden zijn.

Soms ook worden ze in gedeelten uitgekeerd en is de waarde niet eenvoudig vast te stellen.

Dat maakt het geven van algemeen geldende regels lastig.

Het zijn echter altijd incidentele baten en moeten daarom uitsluitend in onderdeel B worden verantwoord.

Het is niet toegestaan erfenissen en legaten rechtstreeks toe te voegen aan het vermogen.

Voorbeeld

De heer A heeft het restant van zijn nalatenschap aan het CvD (diaconie) nagelaten, met de bepaling dat alleen het vruchtgebruik daarvan aangewend mag worden voor diaconale doeleinden.

Dat restant wordt door de notaris vastgesteld, nadat alle legaten zijn afgewikkeld, de belastingdienst de eventuele erfbelasting heeft bepaald en de rekening van de notaris is betaald.

Dus pas als de notaris definitief bericht geeft wat de exacte omvang is, kan de nalatenschap als een bijzondere bate worden geboekt.

Omdat er echter bepaald is dat het CvD alleen het vruchtgebruik krijgt, moet er meteen ook een bestemmingsfonds komen en dus een dotatie aan dat fonds als last onder onderdeel C worden verantwoord.

D.3 Toelichting staat van baten en lasten

Voor de meer gedetailleerde staat van baten en lasten geldt het model zoals opgenomen in FRIS.

In de toelichting moeten de belangrijkste verschillen qua baten en lasten in vergelijking tot de begroting en de cijfers van het voorgaande boekjaar toegelicht worden.

D.4 Begraafplaats

Vooral veel kleinere dorpsgemeenten exploiteren een begraafplaats.

Voor gemeenten en diaconieën die een begraafplaats bezitten, geldt de richtlijn administratie en financieel overzicht begraafplaats.

Deze richtlijn geeft voorschriften voor een apart financieel overzicht begraafplaats.

Dit overzicht maakt onderdeel uit van de toelichting op de balans en de staat van baten en lasten van de gemeente/ diaconie.

Als de begraafplaats is ondergebracht in een aparte (annexe) stichting, dan gelden de bepalingen van dit hoofdstuk ook voor de jaarrekening van die stichting. Ook geldt voor deze (annexe) stichting dezelfde controlebepaling als voor de gemeente/diaconie. De jaarrekening van de annexe stichting moet tegelijkertijd met de jaarrekening van de gemeente/diaconie vastgesteld worden. Dit zodat de Kerkenraad van de gemeente zich bewust is van de verplichtingen tegenover de begraafplaats.

De balanspost reserves begraafplaatsen geeft het eigen vermogen van de begraafplaats aan, ontstaan uit de exploitatie van de begraafplaats. De activa en passiva die samenhangen met de begraafplaats, worden als volgt weergegeven in FRIS. De activa van de begraafplaats worden weergegeven onder 02.30 Begraafplaatsen. Het financieel overzicht begraafplaats geeft de toelichting op deze post. De passiva van de begraafplaatsen exclusief de post eigen vermogen van de begraafplaatsen worden weergegeven op rekening 23.40 Passiva begraafplaatsen. Het eigen vermogen van de begraafplaats staat op rekening 21.96 Reserves begraafplaatsen. Tot slot wordt de eventuele onderlinge rekening-courant verhouding geëlimineerd. De toelichting op deze post wordt gegeven in het financieel overzicht begraafplaats.

De staat van baten en lasten (rekening 95.50 en 65.50) omvat alleen de totale baten en de totale lasten van de begraafplaats. De specificatie en de toelichting bij de baten en lasten vindt plaats in het financieel overzicht begraafplaats.

Toelichting.

Het GCBB heeft een aparte richtlijn administratie en jaarverslaggeving begraafplaatsen uitgegeven.

Daarvan is tevens een uitgebreide handleiding, inclusief voorbeelden van verwerking in FRIS beschikbaar.

Tevens is er een model vastgesteld dat u eventueel zou kunnen gebruiken. Handleiding beheerders begraafplaatsen Belangrijk om te weten : Uitgangspunt is een gescheiden administratie van de kerkelijke gemeente en de begraafplaats met aparte rekeningen voor de ontvangsten en uitgaven inzake de begraafplaats.

Alle boekhoudpakketten hebben de mogelijkheid een aparte administratie te voeren voor de begraafplaats.

Ook gemeenten die een andere vorm van administratie voeren, kunnen de administraties gescheiden houden.

Er zijn in dat geval in eerste instantie twee financiële overzichten te maken:

- a. de gemeenterekening, exclusief de begraafplaats.

- b. het financieel overzicht begraafplaats. Van die financiële overzichten moet daarna één gecombineerde jaarrekening gemaakt worden en opgenomen in FRIS.

De balans verschaft samen met de staat van baten en lasten en de toelichtingen hierop uitvoerige informatie over de financiële gang van zaken.

Voor de cijfers van de begraafplaats worden dezelfde waarderingsgrondslagen gehanteerd als die voor de gemeente.

Mocht er een tekort op de begraafplaats zijn, dan moeten er door de gemeente passende maatregelen worden getroffen om dit tekort structureel te verhelpen en aan te vullen.

Mocht de begraafplaats zijn ondergebracht in een annexe stichting, dan wordt de jaarrekening van deze stichting door de kerkenraad goedgekeurd en ondertekend en wordt deze als bijlage bij de jaarrekening van de gemeente opgenomen in FRIS en meegezonden naar het CCBB.

In de toelichting wordt, aansluitend op de Richtlijn begroting en jaarverslaglegging Protestantse Kerk, de datum van ondertekening door de kerkenraad vermeld.