B. Verw. en waard. van posten

Op deze pagina

- B. Verwerking en waardering van posten in de jaarrekening

- B.1 Criteria voor vermelding

- Toelichting

- Voorbeeld

- B.2 Prijsgrondslagen

- B.3 Discontinuïteit en gerede twijfel van continuïteit

- B.4 Grondslagen voor bepaling van het resultaat

- Toelichting

- Voorbeeld

- B.5 Stelselwijzigingen

- Toelichting

- Voorbeelden

- B.6 Gebeurtenissen na balansdatum

- B.7 Openbaarmaking

- Toelichting

B. Verwerking en waardering van posten in de jaarrekening

B.1 Criteria voor vermelding

Het is niet toegestaan om in de jaarrekening activa en passiva of baten en lasten tegen elkaar te laten wegvallen. Anders gezegd, salderen is niet toegestaan. Dit geldt dus ook voor de ontvangen gelden die worden doorgestort aan derden. Deze worden zowel bij de baten als bij de lasten vermeld.

Voor de balans geldt dat als een post groter is dan 5% van de balanstelling of groter is dan 10% van de rubriek waartoe hij behoort, er wordt aanbevolen de post afzonderlijk te vermelden. Voor de staat van baten en lasten gelden dezelfde percentages ten opzichte van het totaal van de lasten, respectievelijk de rubriek waartoe de post behoort./

Toelichting

Salderen is dus niet toegestaan (baten en lasten tegen elkaar laten wegvallen). Inkomsten worden onder baten verantwoord en uitgaven onder lasten. Dit geldt dus ook voor inkomsten (ontvangen gelden) die worden doorgestort aan derden (zijn uitgaven). Deze worden zowel bij de baten als bij de lasten vermeld.

De regeling rond genoemde 5% van de balanstelling of 10% van de rubriek waartoe de post behoort is het beste toe te lichten aan de hand van voorbeelden (zie hieronder).

Voorbeeld

Saldering: De woonbijdrage van een predikant moet als inkomsten pastorie in rubriek 80 worden verantwoord en niet in mindering worden gebracht op de maandelijkse predikantskosten.

De regeling 5% of 10%: stel: de balanspost 'Nog te ontvangen bijdragen Kerkbalans' bedraagt per 31 december nog € 500,- en het totaal van de rubriek 'Kortlopende vorderingen en overlopende activa' is per 31 december € 5.500,- en de balanstelling is per die datum € 650.000,-; --> omdat het bedrag van de balanspost ad € 500,- omgerekend 9% is van de rubriek en nog geen 0,1% van de balanstelling, hoeft deze post niet afzonderlijk in de rubriek 'Kortlopende vorderingen en overlopende activa' vermeld te worden en mag in de post 'Overige kortlopende vorderingen en overlopende activa' verwerkt worden.

Stel: de balanspost 'Nog te ontvangen bijdragen Kerkbalans' bedraagt per 31 december nog € 5.000,- en het totaal van de rubriek 'Kortlopende vorderingen en overlopende activa' is per 31 december € 5.500,- en de balanstelling is per die datum € 650.000,-; --> omdat het bedrag van de balanspost ad € 5.000,- omgerekend 91% is van de rubriek dient er een aparte regel in de rubriek 'Kortlopende vorderingen en overlopende activa' aangemaakt te worden o.v.v. 'Nog te ontvangen bijdragen Kerkbalans'.

B.2 Prijsgrondslagen

De verkrijgingsprijs van een actief is de prijs waartegen het is verworven. Dit is de inkoopprijs/ verwervingsprijs inclusief de bijkomende kosten.

Onder actuele waarde wordt verstaan de waarde die is gebaseerd op actuele marktprijzen of de waarde die gebaseerd is op gegevens die op de datum van waardering geacht kunnen worden relevant te zijn voor de waarde. In deze richtlijn worden specifieke voorschriften gegeven op welke wijze de actuele waarde bepaald wordt.

In deze richtlijn wordt als prijsgrondslag altijd de verkrijgingsprijs gehanteerd, tenzij voor specifieke posten expliciet een andere prijsgrondslag wordt voorgeschreven of is toegestaan.

B.3 Discontinuïteit en gerede twijfel van continuïteit

Bij de waardering van activa en passiva wordt uitgegaan van de veronderstelling dat de werkzaamheden van de gemeente, diaconie of stichting worden voortgezet. Zodra deze veronderstelling niet meer geldt, moeten alle activa en passiva worden gewaardeerd op de realiseerbare waarde.

De realiseerbare waarde is de hoogste van de opbrengstwaarde en de bedrijfswaarde. De opbrengstwaarde is de meest voor de hand liggende waarde. De beste indicatie voor de opbrengstwaarde van een actief is de prijs vastgesteld in een bindende verkoopovereenkomst. Als er geen verkoopovereenkomst is, dan is de opbrengstwaarde gelijk aan de marktprijs minus de kosten van het afstoten.

B.4 Grondslagen voor bepaling van het resultaat

Volgens het hoofdstuk Eigen vermogen worden alle vermogensmutaties in de staat van baten en lasten verantwoord, tenzij op grond van deze richtlijn rechtstreeks in het eigen vermogen mag worden gemuteerd.

De gevolgen van transacties en andere gebeurtenissen worden verwerkt wanneer ze zich voordoen (en niet wanneer geldmiddelen worden ontvangen of betaald) en worden in de jaarrekening verwerkt in de periode waarop ze betrekking hebben. Dit wordt het toerekening beginsel genoemd.

De lasten worden toegerekend aan de periode waarin ook de bijbehorende baten worden verantwoord. Dit is het matching principe.

Toelichting

Het toerekeningsbeginsel: ten behoeve van een correct exploitatieresultaat moeten de gevolgen van transacties en andere gebeurtenissen aan verslagjaren toegerekend worden. Voor deze toerekening is de periode waarop de opbrengsten en kosten betrekking hebben, bepalend en niet de periode waarin de opbrengsten in de vorm van liquide middelen zijn ontvangen c.q. de periode waarin de kosten in de vorm van liquide middelen zijn betaald.

Het matchingprincipe houdt in dat de kosten zo veel mogelijk in die periode worden verantwoord waarin de met die kosten samenhangende opbrengsten worden behaald. Dit is dus een nadere uitwerking van het toerekeningsbeginsel.

Voorbeeld

In december van jaar X verhuurt u uw verenigingsgebouw voor een activiteit. Voor die activiteit verricht u inkopen op factuur. Na afloop van de activiteit factureert u aan de huurder. Zowel de inkoopfacturen als de factuur aan de huurder worden in jaar X ontvangen/verstuurd, maar eerst in jaar X+1 betaald. U boekt de inkoopfacturen ten laste van jaar X en de factuur aan de huurder ten gunste van jaar X.

B.5 Stelselwijzigingen

Deze richtlijn schrijft in principe een stelsel voor. Bij wijziging van deze richtlijn ten opzichte van de richtlijn van het vorige boekjaar kan er sprake zijn van een stelselwijziging. De verwerking vindt met terugwerkende kracht plaats. Dit betekent:

- Het herrekenen van het eigen vermogen aan het eind van het voorgaande boekjaar op basis van de gewijzigde grondslagen; en

- Het verschil tussen het eigen vermogen aan het eind van het voorgaande boekjaar voor en na herrekening verwerken als een rechtstreekse mutatie in het eigen vermogen. Als de stelselwijziging een overgang naar actuele waarde is, dan dient deze mutatie in de reserve herwaardering plaats te vinden. Betreft het een andere reden, dan dient de mutatie in de algemene reserve plaats te vinden.

De vergelijkende cijfers kunnen in FRIS niet worden aangepast. Ook kan in FRIS, behoudens ongerealiseerde herwaarderingen en ongerealiseerde koersresultaten, niet rechtstreeks in het eigen vermogen worden gemuteerd. De verwerking van een stelselwijziging in FRIS dient plaats te vinden via de incidentele baten en lasten. Als het een ongerealiseerde herwaardering of ongerealiseerd koersverschil betreft, worden deze, wanneer ze als mutatie worden toegevoegd aan de reserves herwaardering c.q. reserves koersverschillen, rechtstreeks verwerkt in het vermogen. Stelselwijzigingen worden verwerkt via C. en via D als het effect van de stelselwijziging neerslaat in de algemene reserve. De reden en het effect van de stelselwijziging moet worden toegelicht in de waarderingsgrondslagen of in het bestuursverslag.

Toelichting

Jaarrekeningen moeten van jaar tot jaar met elkaar vergeleken kunnen worden. Daarom moeten ze bij voorkeur op dezelfde manier, hetzelfde "stelsel", worden opgemaakt. Een andere rubricering, andere definities en andere waarderingsgrondslagen zijn stelselwijzigingen en maken een vergelijking met een voorgaande jaarrekening moeilijk of zelfs onmogelijk. Om dat te verhelpen moet de voorgaande jaarrekening aangepast worden voor de "stelselwijzigingen". Dat kan gebeuren door in de nieuwe jaarrekening de vergelijkbare gegevens van het voorgaande boekjaar aan te passen voor het nieuwe "stelsel". Omdat dit in FRIS niet mogelijk is, moeten de effecten van de stelselwijzigingen uit de toelichting op de grondslagen blijken. De gevolgen van de stelselwijziging worden in FRIS opgenomen in het scherm grondslagen.

De jaarrekening van het voorgaande jaar is al vastgesteld. Deze kan dus niet niet meer veranderen en hoeft dan ook niet opnieuw te worden opgemaakt. Er komen alleen andere vergelijkbare cijfers in de nieuwe jaarrekeningen. De gevolgen daarvan moeten worden vermeld in de toegepaste grondslagen.

Stelselwijzigingen mogen slechts voorkomen als daar goede redenen voor zijn, zoals bijvoorbeeld een nieuwe richtlijn. Dergelijke redenen moeten in de toelichting komen. Men mag dus ook zelf een stelselwijziging toepassen, bijvoorbeeld door een begraafplaats onder te brengen in een aparte administratie. Ook dan moet men de gevolgen melden in de toegepaste grondslagen.

Voorbeelden

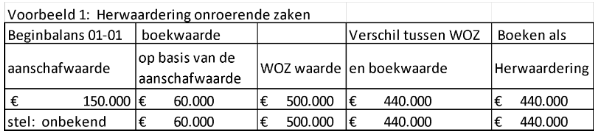

Voorbeeld 1:

Ingaande 2020 wordt overgegaan op de waardering tegen WOZ waarde zoals aangegeven in de Richtlijn begroting en Jaarverslaggeving PKN. Dat betekent een stelselwijziging waardoor de beginbalans per 01-01-2020 wordt aangepast.

Er ontstaat een waarderingsverschil van € 440.000 tussen de WOZ-waarde en de boekwaarde op basis van de aanschafwaarde.

Voor dat bedrag wordt een Herwaardering toegepast van € 500.000 minus de boekwaarde van € 60.000 dat is € 440.000. In FRIS neemt u daarvoor in de kolom Herwaarderingen een bedrag van €440.000 op. Hetzelfde bedrag wordt daarna als resultaatbestemming toegevoegd aan de Herwaarderingsreserves, afhankelijk van een niet-kerkelijk of kerkelijk onroerend goed op 21.94 of 21.95. Door deze wijziging wordt er op de geherwaardeerde activa niet afgeschreven, waardoor de afschrijvingskosten kosten in 2020 €......... lager uitvallen dan begroot.

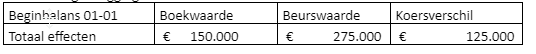

Voorbeeld 2:

Ingaande 2020 wordt overgegaan op de waardering tegen beurswaarde volgens de Richtlijn begroting en Jaarverslaggeving PKN. Dat betekent een stelselwijziging waardoor de beginbalans per 01-01-2020 wordt aangepast.

In FRIS wordt in de kolom Koersresultaten een bedrag van € 125.000 opgenomen en daarna toegevoegd aan 21.92 Reserves koersverschillen.

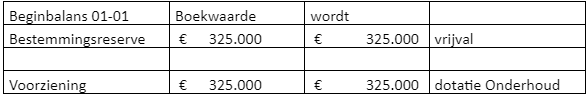

Voorbeeld 3:

Ingaande 2020 wordt een stelselwijziging doorgevoerd conform de Richtlijn begroting en Jaarverslaggeving PKN. Dat betekent een stelselwijziging waardoor de beginbalans per 01-01-2020 wordt aangepast. Het bedrag van € 325.000 dat te boek stond in rubriek 21 als Bestemmingsreserve onderhoud, wordt aan deze reserve onttrokken en via een dotatie in de lasten toegevoegd aan de Onderhoudsvoorziening in rubriek 22. Dat houdt in dat eenmalig via de operationele lasten een extra dotatie van € 325.000 wordt geboekt. Dat bedrag wordt in de exploitatie gecompenseerd door de onttrekking aan de bestemmingsreserve, Daardoor neemt het totale eigen vermogen af met € 325.000 en neemt het vreemd vermogen vanwege de voorziening toe met € 325.000. De toevoegingen en onttrekkingen zijn vanaf boekjaar 2020 conform de richtlijn verwerkt, wat inhoudt dat de toevoeging aan de Voorziening ten laste van het resultaat wordt geboekt en de onttrekking rechtstreeks wordt gemuteerd in de Voorziening.

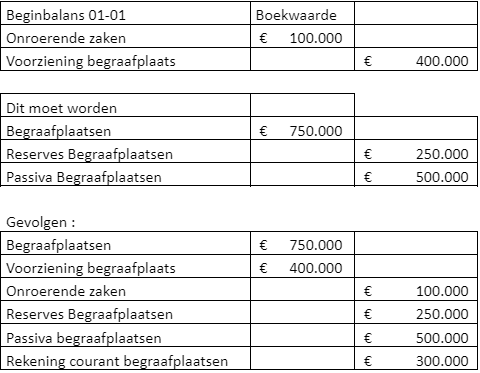

Voorbeeld 4:

Ingaande 2020 wordt overgegaan op de waardering tegen beurswaarde volgens de Richtlijn begroting en Jaarverslaggeving PKN en de Richtlijn administratie en financieel overzicht gemeenten / diaconieën met een begraafplaats. De richtlijn geeft aan dat er met ingang van 2020 twee administraties moeten zijn ingericht, een afzonderlijke administratie voor de gemeente en een afzonderlijke voor de begraafplaats. Dat betekent een stelselwijziging waardoor de beginbalans per 01-01-2020 wordt aangepast.

In FRIS wordt dat als volgt verwerkt. We nemen aan dat de begraafplaats nu is opgenomen op rekening 00.85

- Boek op 02.30 Begraafplaatsen als mutatie een bedrag van € 750.000

- Boek op 00.85 als minpost een desinvestering van € 100.000

- Boek op 22.10 een onttrekking van niet via baten en lasten van € 400.000

- Boek op 21.96 een toevoeging van 250.000, FRIS koppelt dat bedrag aan 95.50 baten begraafplaatsen.

- Boek op 23.40 een bedrag van € 500.000

- Boek op 25.40 een bedrag van € 300.000

- De bestaande rekeningen die betrekking hebben op de begraafplaats komen niet meer voor in de jaarrekening 2020 en zijn vervangen door de voorgeschreven rekeningen.

- De resultaten van de begraafplaats werden tot nu tot rechtstreeks toegevoegd aan de Algemene reserve. Daardoor is, na berekening van de beginbalans van de begraafplaats, een overboeking naar de Reserves begraafplaats noodzakelijk, waardoor de Algemene reserve met € 250.000 afneemt.

- Bij controle is gebleken dat de bestaande Voorziening begraafplaatsen van € 400.000 bestaat uit twee componenten: een Onderhoudsvoorziening en een bedrag aan Vooruitontvangen gelden. Bovendien bleek het bedrag van Vooruitontvangen gelden € 100.000 te laag te zijn berekend. Het totaalbedrag van het vreemd vermogen van de begraafplaats is opgenomen onder de Passiva begraafplaats. Men besluit dat deze correcties in het komend jaar moeten worden aangepast in de administratie van de begraafplaats.

- De begraafplaats heeft geen aparte bankrekening. Daardoor ontstaat er een rekening courantschuld van de gemeente aan de begraafplaats van € 300.000

B.6 Gebeurtenissen na balansdatum

Bij gebeurtenissen na balansdatum gaat het om gebeurtenissen die plaatsvinden tussen de balansdatum en het moment van vaststellen van de jaarverslaggeving. Een dergelijke gebeurtenis moet vermeld worden in de toelichting als die gebeurtenis onontbeerlijk is voor het inzicht. Als de gemeente bijvoorbeeld een gebouw heeft verkocht in maart van het nieuwe boekjaar, dan dient dit feit onder het kopje ‘gebeurtenissen na balansdatum’ te worden vermeld.

B.7 Openbaarmaking

Zoals in de kerkorde voorgeschreven dient zowel de begroting als de jaarrekening ter inzage te liggen voor de leden. Daarnaast schrijven de ANBI-richtlijnen voor kerkgenootschappen voor dat een verkorte staat van baten en lasten wordt gepubliceerd op de website van de gemeente. Deze verkorte staat moet voor 1 juli volgend op het verslagjaar op de website staan.

Toelichting

De periode van terinzagelegging is in beide gevallen minimaal 7 aaneengesloten dagen. Eerst na die periode kan de kerkenraad de begroting of jaarrekening definitief vaststellen. Voor de publicatieverplichting ANBI heeft de Protestantse kerk in Nederland formats beschikbaar gesteld, zowel qua te publiceren teksten als de verkorte staat van baten en lasten, zie https://www.protestantsekerk.nl/kerkbeheer/anbi/. De te publiceren cijfers staan in FRIS onder de ANBI publicatie. Het is mogelijk die publicatie te koppelen aan uw eigen website, zodat ze altijd actueel zijn en aansluiten bij de ingeleverde jaarrekening. Zie https://fris-doc.pkn.nl/instellingen/anbi-publicatie.